MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En medio de un desafiante entorno macrofinanciero, este documento analiza la situación de las Sociedades Comisionistas de Bolsa (SCB) que operan en Colombia, con particular atención en lo referente a su estructura de costos y la mejor forma de aliviarla hacia el futuro cercano.

Dichas SCB han tenido un quinquenio exigente debido a: i) “apretones regulatorios” de capital, liquidez y constitución de garantías, el grueso de ellos ineludibles pos-Lehman e Interbolsa; ii) colapsos en la liquidez del mercado, dejando “ociosa” parte importante de su capacidad de negociación y con elevados costos de infraestructura; iii) elevada competencia al interior del sector; y iv) preocupaciones por los crecientes costos en la dotación de nueva infraestructura, sin que ella se beneficie aún de suficientes economías de escala-alcance que permitan amortizarla.

El grueso del mercado de capitales de Colombia (todavía pando) se caracteriza por su concentración en renta fija pública y derivados (cambiarios), además de bajos volúmenes en renta variable. Para facilitar el análisis, Anif caracterizó los diferentes tipos de SCB en: Independientes (9/21), Bancarizadas (7/21) y pertenecientes a Holdings (5/21), donde las dos últimas porciones han mostrado el mayor dinamismo en el negocio y en la rentabilidad durante 2014-2017.

Los ingresos netos de las SCB provienen de las comisiones-honorarios (56,2%) y de las ventas de inversiones (18,7%), coincidiendo con patrones internacionales. Sus gastos netos provienen de nómina (55%), “operativos sin nómina” (13%) e impuestos (8%); al examinar los gastos “operativos sin nómina”, resaltan los pagos a la BVC (51%), sistematización (20%) y custodios (13%). Estos gastos operativos diferentes a nómina deberían poderse reducir en el futuro cercano para hacer las SCB más competitivas en el desafiante entorno global, particularmente a través del aprovechamiento de economías de escala-alcance resultantes de las fusiones institucionales tipo BVC-Deceval y de Cámaras de Compensación.

Las principales conclusiones de este documento pueden resumirse así:

Estructura del mercado local de las Sociedades Comisionistas de Bolsa (SCB)

Indicadores gerenciales de las SCB

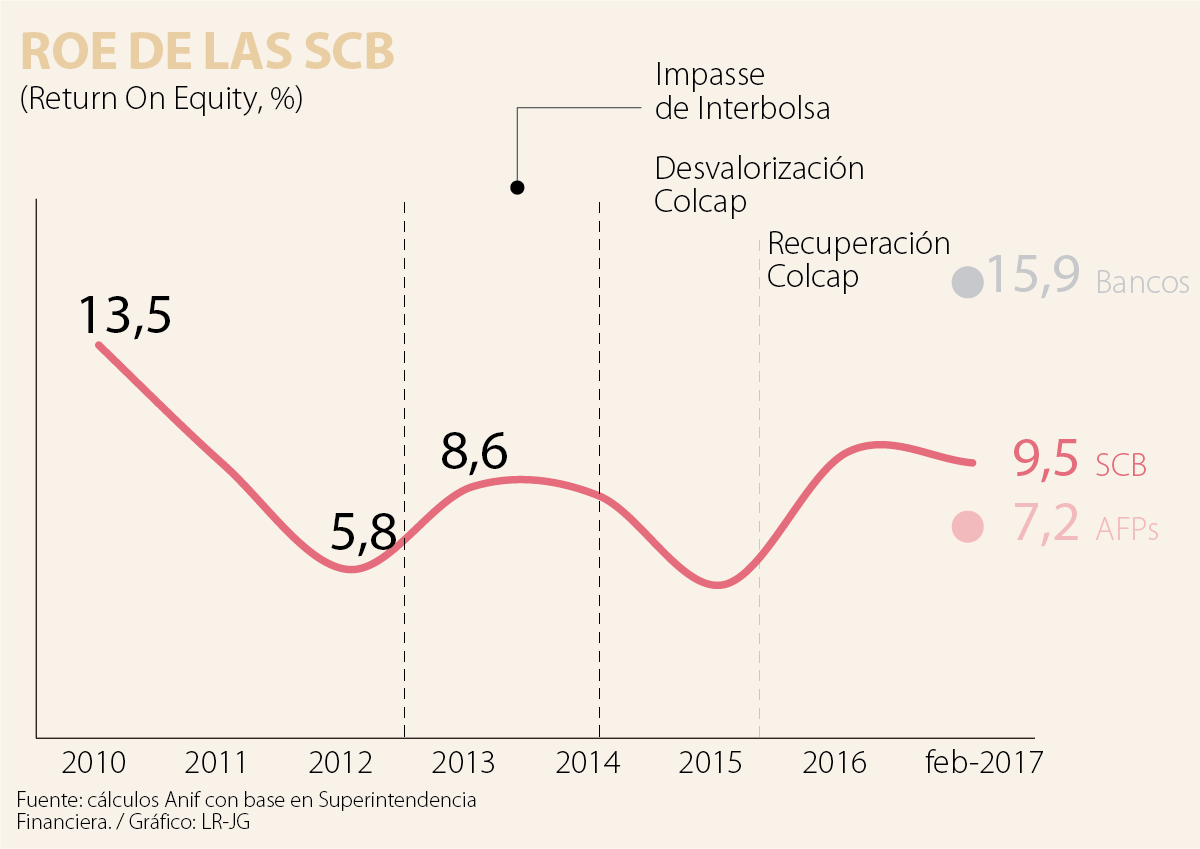

• El capital con el que operan dichas SCB ha venido aumentando durante el último quinquenio, principalmente por los requerimientos regulatorios de la Circular 10 de 2014, expedidos para lograr mayor resiliencia en el sistema pos-Interbolsa. En efecto, dicho capital rondaba niveles de $930.000 millones en 2010-2011 (17% de los activos), llegando a niveles mínimos de $830.000 millones en 2012. Las cifras más recientes muestran repuntes hacia niveles de patrimonio superiores a $1 billón (logrando menores apalancamientos del 26% de los activos). Todo lo anterior implica que la rentabilidad sobre el patrimonio (ROE) de dichas SCB ha repuntado hacia niveles del 9,5% (después de promediar el 9% durante el último quinquenio), en línea con la recuperación del mercado (ver gráfico 1).

Desagregación del mercado en que operan las SCB

• El volumen transado de renta fija en Colombia colapsó desde montos del 164% del PIB en 2010 hacia solo un 98% del PIB en 2016, aunque aún dicha transabilidad supera a nuestros pares regionales de México (45% del PIB), Chile (45% del PIB) y Perú (1% del PIB). Lo que sí preocupa es la elevada concentración de dicha negociación en la renta fija pública (propiciada, en parte, por los incrementos en las posiciones del offshore), la cual explica cerca del 98% del total (siendo ello la arista del mercado de capitales de la llamada dependencia fiscal). Esto es consistente con la implosión en la negociación de bonos privados, cuyos montos pasaron de cerca del 20% del PIB en 2010 hacia solo un 2% al cierre de 2016.

• El volumen transado en renta fija por las SCB pasó de niveles del 128% del PIB en 2010 hacia solo un 26% del PIB en 2013, en lo peor del estrés financiero pos-Interbolsa. Hubo que esperar casi un quinquenio para ver pobres recuperaciones hacia valores del 36% del PIB al cierre de 2016.

• El mercado de acciones de Colombia es pequeño a nivel internacional, alcanzando capitalizaciones bursátiles de solo 39% del PIB al cierre de 2016, por debajo del referente de economías desarrolladas y de mercados emergentes (70%-150% del PIB). La capitalización bursátil de Colombia es relativamente baja incluso en el contexto regional, siendo sobrepasada por pares como Chile (100% del PIB), Perú (49% del PIB) y Brasil (45% del PIB).

• Al ajustar dicha capitalización bursátil por la porción de las firmas listadas que en verdad “flota”, las cifras resultan aún más alarmantes. En efecto, al netear la porción flotante de Ecopetrol (solo 11,5% en verdad listada en Bolsa) y las acciones con baja transabilidad “parqueadas” en los balances de las AFPs, la capitalización ajustada de Colombia llega tan solo a niveles del 7,6% del PIB. Algo similar ocurre con los montos transados, donde el mercado en verdad nunca se recuperó del choque de Interbolsa, observándose niveles de liquidez de apenas un 3,9% del PIB al cierre de 2016 (vs. un ya bajo 5% del PIB en 2010-2011). Dicho registro es sustancialmente inferior a lo observado en Brasil (28%), México (11%) y Chile (9%), tan solo superando a Perú (1%).

• Aparte de la baja demanda por parte de los inversionistas (especialmente del retail), también hay problemas de reducida oferta en el mercado de renta variable de Colombia. Allí el número de emisores tan solo llega a unos 60 actualmente, sustancialmente inferior a lo observado en Brasil (359), Chile (310) e incluso Perú (310). Aún peor, dicho número de emisores se ha reducido en el último quinquenio (desde su pico de 74 en 2012), entre otras razones por las adquisiciones de capitales offshore (destacándose el reciente “deslistamiento” de la acción de Isagen ante la adquisición por parte del fondo canadiense Brookfield).

Estructura de ingresos y costos del mercado bursátil

Entorno regulatorio y de mercado de las SCB

• Durante el último quinquenio, las SCB han visto reducidos sus márgenes dada la elevada competencia del mercado bursátil. Allí hemos estimado (con la ayuda de diferentes SCB) que se han presentado evidentes reducciones en las comisiones referentes a: i) las acciones, donde las comisiones cobradas por las SCB han colapsado hacia niveles del 0,2% del valor de la operación (vs. valores cercanos al 1% observados un quinquenio atrás); ii) el mercado cambiario, donde lo usual son cobros cercanos a 30 centavos/US$ (vs. valores de 1 peso/US$ observados cinco años atrás); y iii) el mercado de renta fija, donde las comisiones (en spreads sobre tasas de interés) rondan hoy niveles de 0,15- 0,2pb (vs. 1pb cinco años atrás).

• En diálogos con las SCB fueron reiterativas las preocupaciones por los costos de provisión de la infraestructura del mercado de capitales como un elemento importante en la compresión de dichos márgenes (donde muchos argumentaron que la BVC viene actuando como un cuasi monopolio). Todo ello agravado por la multiplicidad de actores que juegan en las transacciones del mercado (múltiples depósitos, Cámara de Riesgo Central de Contraparte CRCC, Cámara de Divisas, custodios FICs, entre otros). En estos frentes, las esperanzas están puestas en la integración BVC-Deceval, donde las eficiencias de las economías de escala-alcance eventualmente deberían permitir algunas reducciones en los costos transaccionales.

Desafíos regulatorios

a) Requerimientos de liquidez

• La Superintendencia Financiera (SF) viene monitoreando la liquidez de corto plazo de las SCB a través del Indicador de Riesgo de Liquidez (IRL), según lo mandado en la Circular 10 de 2014. De manera análoga a lo que ocurre con los establecimientos de crédito, dicho IRL se calcula en sus variantes de monto (IRLm) y razón (IRLr). La novedad en la regulación a las SCB proviene de la distinción de recursos por cuenta propia y de terceros.

• El IRLr de las SCB es altamente volátil, donde sorprenden sus elevados niveles de “sobrecumplimiento” en sus dos aristas de 1 día (1,198% promedio 2014-2017) y 7 días (564%), superando ampliamente lo observado para los bancos (353%, pero a plazos de 30 días). Dicho sobrecumplimiento va a contrapelo del “malestar” manifestado por múltiples SCB, dado el costo de mantener esos abultados recursos de “caja” ociosa.

• Los excesos de caja del IRL se podrían explicar por la naturaleza misma del negocio de las SCB, al fungir como el “agente” de las inversiones de sus clientes (“principal”). Ello implica estar preparado para fondear operaciones de clientes relativamente difíciles de pronosticar (aunque en ello el sector bancario ha venido usando modelos probabilísticos en liquidez-capital para minimizar los recursos ociosos).

b) Requerimientos de capital

• De manera similar a lo ocurrido en el IRL, la solvencia de las SCB evidencia abultados “sobrecumplimientos”, observándose valores promedio del 100% en años recientes (vs. el 9% mínimo requerido). Allí la volatilidad al interior del indicador es elevada, observándose indicadores de solvencia tan “bajos” como un 20%-30% (Credicorp) o tan altos como el 1,023% (Compass Group).

• Buena parte de los elevados niveles de solvencia de las SCB se explica por los sobrecumplimientos en el IRL (requiriendo mayores niveles de Patrimonio Técnico). Esta situación genera un alto costo de oportunidad para el sector, pues gran parte del capital de las comisionistas queda ocioso, con evidentes costos en ROE.

Estructura de ingresos de las SCB (cifras-SF)

• Los ingresos brutos de las SCB llegaron a $1,6 billones al cierre de 2016, los cuales se explican por el rubro de valoración de derivados (36,7%), comisiones-honorarios (32,9%) y la venta de inversiones de la cuenta propia (11,3%). Con participaciones menores aparecen los cambios-divisas (6,6%) y la valoración de inversiones (6,1%).

• Dimensionar la verdadera naturaleza de dichos ingresos requiere netear los flujos derivados de las posiciones activas-pasivas del balance. Por ello, hemos llevado a cabo neteos financieros en lo referente a valoración de derivados, valoración de inversiones, venta de inversiones (cuenta propia) y a los cambios. Los resultantes “ingresos netos” se reducen hacia valores de $877.000 millones al cierre de 2016 (vs. los $1,6 billones de ingresos brutos). Allí se observan participaciones mayoritarias de las SCB Bancarizadas (40% del total), Holdings (37% del total) y levemente inferiores en las Independientes (23%).

Estructura de costos de las SCB (cifras-SF)

• Los gastos brutos de las SCB rondaron $1,5 billones al cierre de 2016, los cuales se explican principalmente por el rubro de comisiones-honorarios (30,6%), valoración de derivados (26,5%), impuestos (5,4%) y lo que hemos denominado los gastos “operativos sin nómina” (5,2%). Estos últimos darían la magnitud del potencial Costo Colombia en el mercado colombiano, pues allí agrupamos los rubros operativos de las SCB referentes a pagos de infraestructura (BVC-custodios), sistematización-proveedores de información y contribuciones (SF, AMV, Asobolsa y similares).

• De manera análoga a los ingresos, dichos rubros brutos no dicen mucho sobre la verdadera composición de los gastos. Al realizar los neteos financieros pertinentes, los gastos netos se reducen hacia valores de $789.000 millones al cierre de 2016 (vs. los $1,5 billones de gastos brutos), con participaciones mayoritarias de las SCB Holdings (40% del total), Bancarizadas (36% del total) y levemente inferiores en las Independientes (25%).

• Al analizar la composición de los gastos netos, los rubros gruesos provienen de los gastos por nómina y afines (54.9%), los gastos “operativos sin nómina” (13.3%) y los impuestos (8%). Nótese cómo aún queda un rubro importante en “otros” (23.5%), donde hemos agrupado arrendamientos, viáticos, publicidad, entre otros.

• Al restar de los gastos netos los rubros de nómina e impuestos, la ponderación de los gastos “operativos sin nómina” aumenta hacia el 28% (vs. el 13.3% observado en los gastos netos), mientras que el rubro de “otros” hace lo propio hacia el 70.9% (vs. el 23.5% en los gastos netos).

• Por estructura, todos los rubros aumentan sus participaciones (por construcción, sin alterar la ordinalidad en los resultados ya discutidos): i) en las Holdings, los “operativos sin nómina” pasan a explicar el 31.2% (vs. el 11.6% en el caso anterior de la totalidad de los gastos netos) y los “otros gastos” aumentan hasta el 66.6% (vs. el 24.7% en la totalidad de los gastos netos); ii) en las Bancarizadas, los “operativos sin nómina” aumentan hacia el 34% (vs. 14% de los gastos netos) y los “otros gastos” hasta el 65.3% (vs. 17.8%); y iii) en las Independientes los “operativos sin nómina” incrementan su participación hasta el 18.8% (vs. 8%) y los “otros gastos” hasta el 81.2% (vs. 34.8%).

• Ahora bien, al entrar en el detalle de los gastos “operativos sin nómina”, nuestros resultados sugieren que la mayor parte proviene de: i) los pagos a la BVC (50.7% del total de dichos gastos), provenientes de los pagos de las llamadas “papeletas” de los costos transaccionales y los sistemas de negociación tipo Inet y eventualmente por el sistema unificado Master Trader (a entrar en operación a finales de 2017); ii) los gastos por sistematización y proveedores de información (19.7%), particularmente relevantes en el actual contexto de requerimientos por inversiones en FINTECH – trading algorítmico, pero también incluyendo pantallas de Bloomberg, Reuters, etc.; y iii) los pagos a custodios (12.5%) tipo DCV-Deceval y los referentes a los FICs, según lo mandado en el Decreto 1243 de 2013. En estos frentes de pagos a la BVC y custodios, será crucial completar un eficiente proceso de fusión de la BVC con Deceval, con miras a reducir dichos costos al mercado vía economías de alcance-escala.

• Con ponderaciones menores están los otros servicios de administración (revisorías-consultorías; 6.5%), contribuciones-afiliaciones (tipo AMVAsobolsa; 7.2%) y la contribución a la Superfinanciera (3.4%).

• Ahora bien, a futuro será crucial avanzar en dilucidar los gastos análogos a los “operativos sin nómina” en nuestros pares de la Alianza del Pacífico, lo cual permitiría dimensionar los potenciales excesos en dichos gastos y, en últimas, responder si en verdad hay un elemento de Costo Colombia en el mercado de capitales colombiano.

Se resiste este gobierno a hacerse responsable de los intentos de cambio que le han salido mal

Cuando Juan Carlos de Borbón fue proclamado Rey, su padre, don Juan de Borbón, además de estar exiliado en otro país desde la toma del poder de Franco, no volvió a hablarle por años

Un sistema que depende de usted, ministro. Dos meses sin tratamiento. Dos meses en los que su mamá tocó puertas