MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las causas de las cifras rojas en las bolsas tienen que ver con la subida de la rentabilidad de los bonos y rumores de alza de las tasas de la Reserva

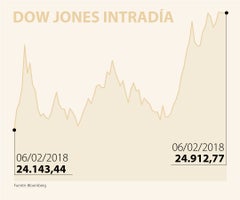

La paradoja de Donald Trump: hace un par de semanas el Presidente se paseaba en Davos advirtiendo a cuatro vientos en el Foro Económico Mundial que en ningún momento de la historia reciente, la economía de su país había estado en tan mejor momento como el de ahora. Y como un buen empresario de éxito, sus palabras las sustentaba con las buenas cifras de las multinacionales que cotizan en las bolsas de los Estados Unidos.

Poco días después, la realidad le jugó una mala pasada al mandatario y las bolsas se han sumido en un lapso de pesimismo a causa de tres cosas fundamentales con epicentro en Estados Unidos. La primera, la rápida subida de la rentabilidad de los bonos norteamericanos; la segunda, la expectativa de que el alza de la inflación obligue a la Reserva Federal a subir los tipos de interés, y la tercera, a una reacción en frío o tardía de la baja de impuestos a las multinacionales estadounidenses a cambio de que se radiquen en su territorio.

Lo que más ha pesado en el lunes y martes negros de esta semana es que el rendimiento del treasury (bonos del Tesoro estadounidenses) pasó de 2,4% de finales de 2017 al 2,8% el pasado viernes, un ajuste inusual en estos papeles de renta fija. Al subir los tipos se desató el miedo por el inminente encarecimiento de la financiación de las empresas y la dificultad consecuente por el pago de sus deudas. Ahora el temor es que esta situación no se normalice y cunda el pánico que genera una subida de tipos de interés demasiado rápida y que ocasionaría una recesión en Estados Unidos, justo cuando el Banco Mundial había pronosticado hace una semana un crecimiento del PIB mundial cercano a 3,6%. Goldman Sachs es la banca de inversión que más ha promovido que la situación de las bolsas se debe a la “corrección” de los mercados. Se basa en que el pasado enero ha sido el mejor inicio de año para las bolsas globales en las últimas tres décadas. “El índice S&P acumulaba además el mayor período desde 1929 sin una corrección de más de 5% (...) La corrección es cada vez más probable”.

Otras voces reafirman el buen estado de la economía global: “no hay riesgo de que Estados Unidos entre en recesión. Todo lo contrario, con un crecimiento esperado de 5% en el primer trimestre y unos balances sólidos de los hogares, las cifras resultan alentadoras”. Credit Suisse ha comentado esta situación como “el mejor entorno macroeconómico en la última década y no esperamos ningún shock económico”. A los ojos de los protagonistas de los mercados es simplemente que las bolsas están atravesando por un momento de yo-yo. Deutsche Bank es más optimista y lo justifica en el alto crecimiento económico y la baja probabilidad de que se produzca una recesión en los próximos 12 meses. “A esto se suma la solidez de los resultados empresariales; 82% de las compañías del S&P que han reportado sus cifras lo han hecho por encima de lo esperado”.

Por ahora queda claro que la situación bursátil tiene que ver con una corrección de los mercados que están asimilando una eventual alza de tasas, un rebrote inflacionario y un reacomodo tributario de las empresas globales. Hay coincidencia entre los expertos que una recesión en Estados Unidos no se ve a la vuelta de la esquina, no obstante hay mucha prudencia sobre los que pueda suceder con el petróleo y otros commodities.

El incremento del salario mínimo de 23% por parte del Gobierno Nacional se ha convertido en un punto de quiebre entre las políticas públicas y el quehacer empresarial