MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El freno en el gasto de los estadounidenses para el consumo aumentó la preocupación de los mercados por una posible recesión

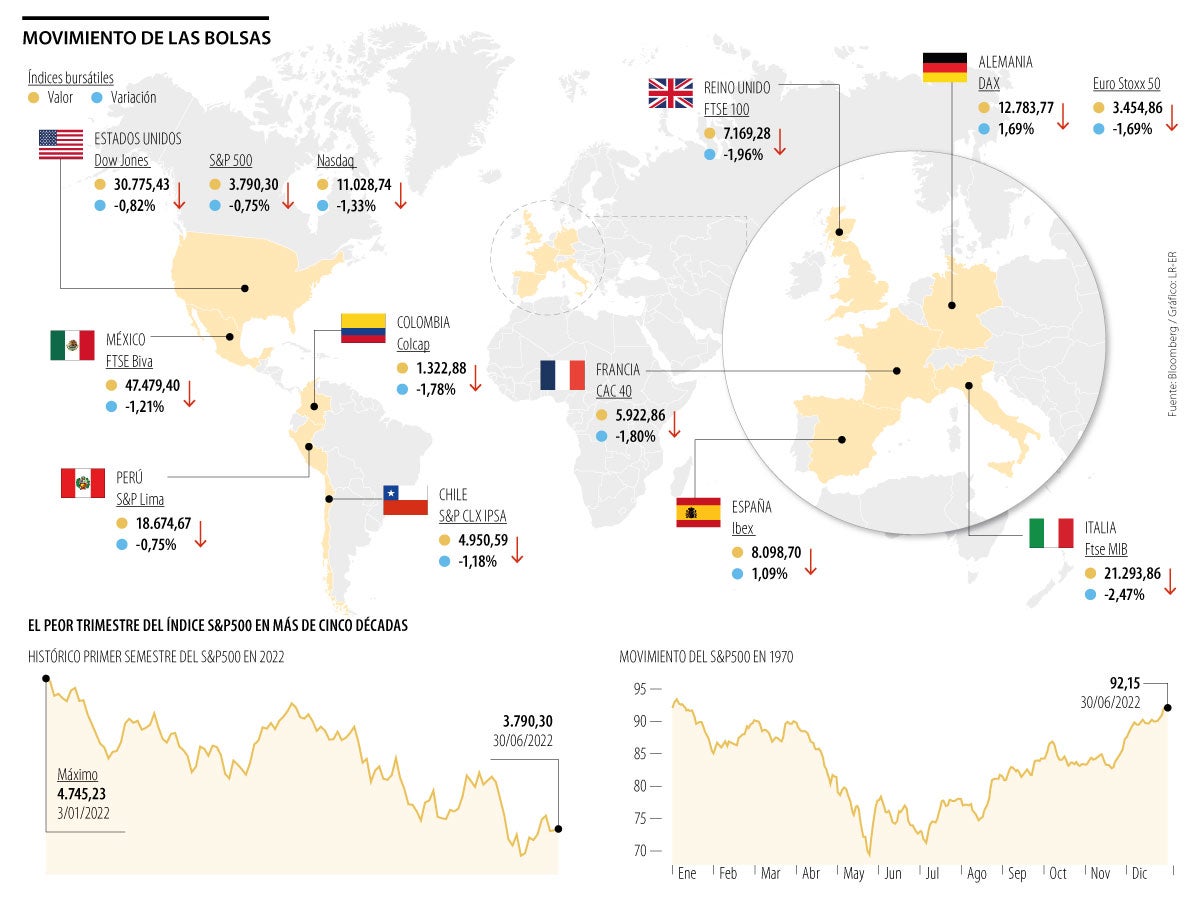

La liquidación de las acciones en la Bola de Nueva York se agudizó ayer después de la publicación de débiles datos del gasto de los consumidores en Estados Unidos, lo que alimentó las preocupaciones en torno a una recesión. El S&P 500 sufrió su primer semestre más cruel desde la presidencia de Richard Nixon.

Se trató de un desplome digno de quedar registrado en la historia, ya que el índice de referencia bajó cerca de 21% en los primeros seis meses del año, la mayor caída en un primer semestre desde 1970.

Los superlativos siguieron acumulándose en Wall Street, y los rendimientos de los bonos estadounidenses a 10 años retrocedieron a alrededor de 3% desde un máximo de una década de 3,5% a mediados de junio. El dólar tuvo su mejor trimestre desde 2016 y la caída de casi 60% del bitcoin desde fines de marzo fue el mayor retroceso desde el tercer trimestre de 2011.

Wall Street cerró una primera mitad de año para olvidar. Los índices bursátiles estadounidenses acumularon desde enero pérdidas de dobles dígitos. Tanto el Dow Jones como el S&P 500 y el Nasdaq cotizaron ayer en números rojos y borraron casi por completo los fuertes avances registrados la semana pasada.

“La combinación de desaceleración del crecimiento, la evaporación de las perspectivas de beneficios por acción y un ajuste monetario en curso han estado pesando sobre el sentimiento de renta variable durante meses y está causando consternación nuevamente”, señaló Adam Crisafulli, de Vital Knowledge.

Por su parte, Bastien Drut, estratega de CPR, recordó que “el estado de ánimo del mercado está dominado por la posibilidad de una recesión en Estados Unidos y Europa” y remarcó que los días en los que los bancos centrales flexibilizaban su política monetaria para favorecer el crecimiento económico “han pasado”.

En línea con esta visión pesimista del futuro más cercano, el presidente de la Fed, Jerome Powell, reconoció que ve “cada vez más difícil” estabilizar la inflación sin causar una recesión. La falta de optimismo también estuvo presente entre los inversionistas en la sesión de ayer, que volvieron a decantarse por las ventas.

Con las pérdidas de 0,8% que registró ayer el S&P 500, el selectivo acumuló un desplome de 20,2% desde que arrancó el año.

Por momentos llegó a superar el derrumbe de 21,1% que sufrió en 1970, lo que le llevaría a firmar su peor primer semestre desde 1962. Todos los sectores presentes en el índice registraron pérdidas en estos seis primeros meses de 2022, con excepción del energético, que se disparó más de 30%.

El Nasdaq cayó casi 22% en el último trimestre y se derrumba más de 30% desde sus máximos de noviembre de 2021.

Las grandes tecnológicas han sido las principales perjudicadas de esta primera mitad de año, ya que Meta, matriz de Facebook, y Amazon se derrumbaron 51% y 34% desde enero. En el caso de Apple, Alphabet y Microsoft, el desplome fue de 23%.

En la sesión de ayer también sufrieron caídas que llevaron al Nasdaq a perder 1,33%. Amazon, Apple y Alphabet cedieron más de 1%, mientras que Microsoft mantuvo su descenso por debajo de 0,5%. Meta, en cambio, repuntó 0,4%.

Por su parte, el Dow Jones se desinfló 15% desde enero. En la sesión del jueves, el selectivo neoyorquino descendió hasta los 30.700 puntos. Travelers, Intel y Procter & Gamble lideraron las alzas en el indicador, mientras que Salesforce, Walgreens y JPMorgan fueron los valores más penalizados de la jornada de ayer.

Un panorama malo

El gasto del consumidor estadounidense cayó por primera vez este año, lo que sugiere una economía algo más débil de lo que se pensaba anteriormente en medio de una rápida inflación y aumentos de tasas de la Reserva Federal.

La opinión de que los bancos centrales deben actuar con rapidez porque calcularon mal la inflación ha perturbado a los mercados, y los operadores aumentan las apuestas de que la economía colapsará ante un endurecimiento agresivo.

“La estanflación que se ha apoderado de nuestro país en este momento hará que el mercado de valores sea difícil en el mediano plazo”, dijo Matt Maley, estratega jefe de mercado de Miller Tabak.

“Cuando la demanda no es la razón clave por la que la inflación es un problema, una economía más lenta no va a ayudar a reducir la inflación tanto como parecen pensar algunos expertos”.

Después de una primera mitad del año difícil, julio será un mes fundamental para la dirección futura de los mercados en medio de las ganancias corporativas, los datos clave de inflación y la próxima reunión de política de la Fed, según Greg Marcus, director gerente de UBS Private Wealth Management.

Bolsas europeas sufren su peor trimestre desde la pandemia

Las acciones europeas registraron su peor trimestre desde la liquidación provocada por la pandemia a principios de 2020, ya que los inversionistas temen cada vez más una recesión mundial debido a las medidas de los bancos centrales para tratar de controlar la inflación.

Todos los sectores principales cerraron en rojo. Los bancos lideraron los desplomes, mientras que El índice continental Stoxx 600 perdió 1,5%, con un descenso trimestral de 10,7%.

El ministro sostuvo que los intentos de Estados Unidos de desestabilizar a la Fanb son constantes pero, que estos no han sido impedimento para proteger a Venezuela

El Estado brasileño de Mato Grosso produjo unos 51 millones de toneladas de soja en 2025, más que toda la producción de Argentina

La tradición parece haber surgido de una mezcla de influencias culturales, que incluyen rituales europeos basados en figuras simbólicas y fuego