MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En medio del proceso judicial adelantado por la Superintendencia de Sociedades para definir la naturaleza de la emisión de títulos TEC que realizó Interbolsa a través de la bolsa de Luxemburgo, LR conoció que esta operación no es la única que tiene como protagonista a una firma nacional en ese mercado.

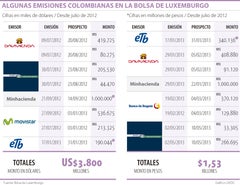

Tal como está registrado en la plaza bursátil de Luxemburgo, hasta la fecha de hoy se han realizado un total de 45 emisiones de 15 entidades de Colombia, entre las que se encuentran el mismo Ministerio de Hacienda y Crédito Público, el Distrito Capital, EEB, ETB, Banco de Bogotá, Davivienda, GNB Sudameris, EPM, Grupo Aval o Movistar Colombia.

Además, el monto que se colocó a través de ese país es importante. De acuerdo con la con la información bursátil, desde julio de 2012 que es cuando se registran el mayor número de estas operaciones, la cifra acumulada es de US$3.800 millones y las colocaciones en pesos suman $1,53 billones, siendo el Minhacienda el mayor colocador.

Con esto, un punto a tener presente es que aunque se realicen en países como Luxemburgo se trata de operaciones legales. De esta forma, se contestaría una de las críticas que se hacen en el proceso a los papeles que emitió Interbolsa, donde se duda de su legalidad porque no estuvieran registrados en el país.

Sin embargo, tal como asegura la legislación colombiana, estas emisiones no tienen que inscribirse en el Rnve de la Superfinanciera tal es el caso del Banco de Bogotá con su emisión internacional en febrero que es una de las inscritas en Luxemburgo.

Así, de acuerdo con Munir Jalil, economista jefe de Citibank, emitir en el extranjero no puede ser sinónimo de ilegalidad. “Hay mercados que son tradicionales en estas operaciones como Luxemburgo que ofrecen alta demanda y tranquilidad”.

Aún así, Orlando Santiago, gerente de Fénix Valor dejó claro que estas operaciones siempre llevan detrás una etiqueta extraña. “Aunque sea legal, cuando haces una emisión en paraísos fiscales, siempre queda una sensación extraña y no es tan bien visto que se haga solo en ese país y no en otros”.

La pregunta entonces es, ¿qué beneficios ofrecen estos mercados? En este sentido, como destacó el consultor financiero Carlos Sandoval, al hacer una emisión, las empresas tienen en cuenta tres factores, que son el inversionista al que se quiere llegar, la agilidad en los trámites para el registro y los costos.

Por esto, el experto explicó que “Luxemburgo es reconocida como la segunda o tercera plaza con mayor movimiento de papeles y los registros son ágiles y menos costosos y por eso, no es algo que deba sorprender a nadie”.

Esta idea la comparte Jalil quien consideró que los beneficios son económicos, ya que al registrar los títulos eso genera un costo de mantenimiento y muy seguramente, en mercados como Luxemburgo, sea más asequible.

Adicionalmente, Santiago considera que otro de los beneficios que impulsan a las empresas a hacer esas operaciones es que en Luxemburgo hay una mayor facilidad de entrar y salida de capitales, lo que hace mucho más fácil el conseguir los clientes, esto significa que hay más liquidez en el mercado.

Así, en el caso de Interbolsa, como explicó Carlos Sandoval, “la firma buscaba financiación y se le facilitó hacerla allí por la agilidad y el costo, aunque los clientes fueran de Colombia”.

Una emisión autorizada

De igual forma que los analistas defienden la legitimidad de estas operaciones, la Supersociedades asegura que una colocación a través de corresponsalías es algo permitido por la Superintendencia Financiera de Colombia.

Tal como afirma el informe de la entidad, la comercialización y colocación de los títulos TEC de Interbolsa, fue a través de la comisionista de bolsa, InterBolsa Panamá y desde esta fue la vinculación de los inversionistas. Así las cosas, pese a las críticas por la operación, hay que tener en cuenta que son muchas las empresas que eligen este mercado.

Operaciones a través de corresponsalías

El tema de las corresponsalías es uno de los que están en revisión para la próxima regulación del mercado de valores. Actualmente, la Superintendencia Financiera tiene autorizadas 14 oficinas de representación de entidades del mercado de valores del exterior, firmas que promueven en Colombia productos que no se encuentran inscritos en el Rnve. En este sentido, hay que destacar que bajo este modelo se pueden hacer operaciones con emisiones internacionales, inversión en fondos, compra de acciones en mercados secundarios, derivados y cualquier otro producto o servicio que esté en capacidad de ofrecer la entidad del exterior “en su respectiva jurisdicción”.

La opinión

Munir Jalil

Economista jefe de Citibank

“Para una empresa que haga una emisión e incluso tenga los compradores, quizá hacer el registro en Luxemburgo puede ser lo más barato y eso no quiere decir que no sea legal”.

El organismo de control hace un llamado a los ciudadanos para evitar ser engañados con operaciones o modelos de negocio de "criptos" basadas en una falsa licencia

Scotiabank Colpatria y Makia presentaron los resultados de su programa de inclusión digital para adultos mayores en Bogotá

Global Seguros de Vida S.A. Obtuvo calificación AA+, por el cumplimiento de pólizas y otras obligaciones contractuales importantes