MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

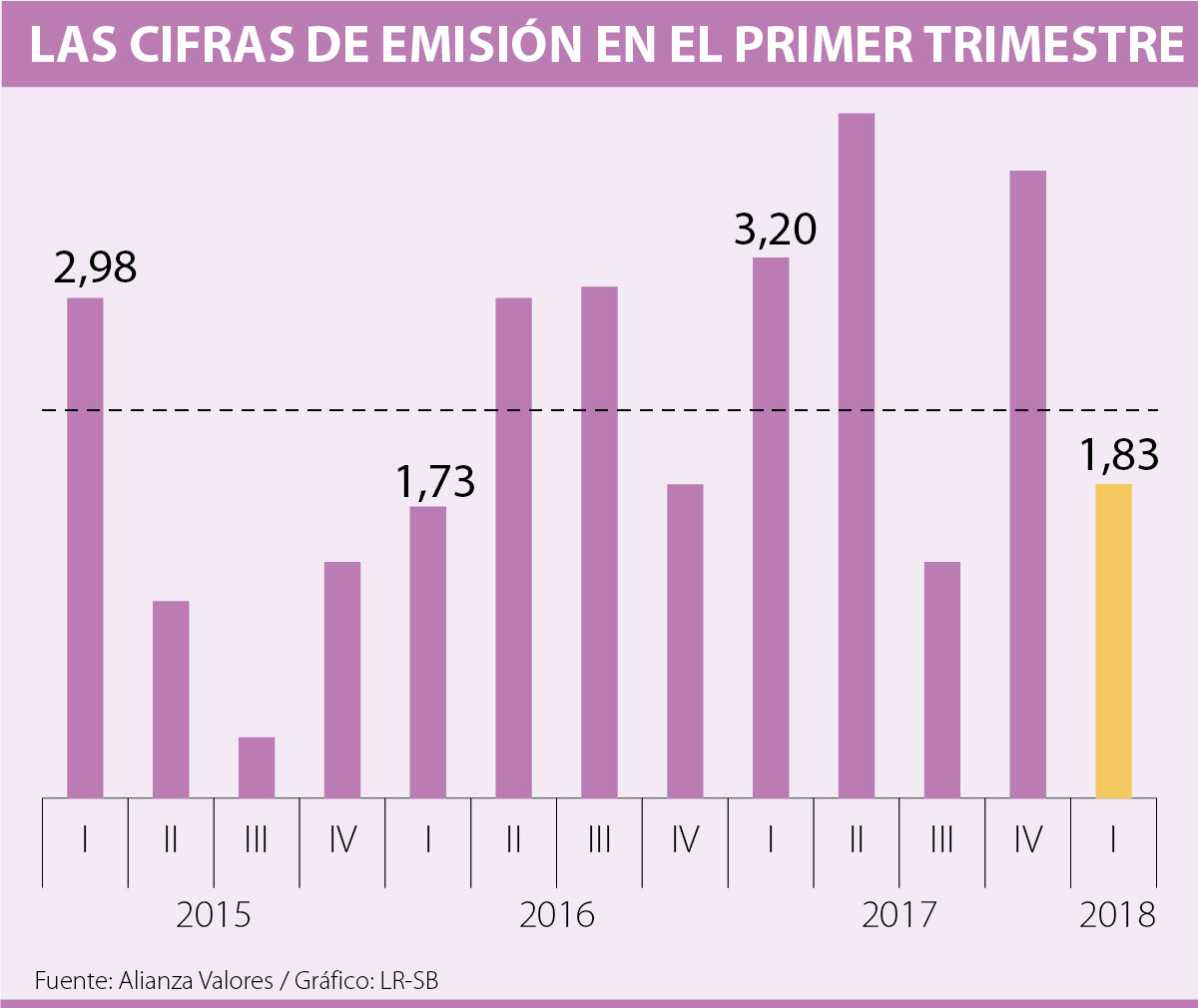

Monto emitido fue de $1,89 billones, frente a $3,20 billones del mismo periodo 2017

El primer trimestre del año dejó un monto total de emisión de bonos que descendió a $1,89 billones, una caída de 43,7% si se compara con los $3,2 billones logrados en el mismo periodo del año anterior, según lo señala la comisionista de bolsa Alianza Valores en su más reciente informe ‘Emisiones de Deuda Privada’ para el primer trimestre del año.

Sin embargo, el informe resalta que esta cifra es poco comparable con el mismo periodo en 2017, pues ese año inició con un ciclo bajista de tasas por parte del Banco de la República que incentivó a los emisores a endeudarse. Caso contrario, el primer trimestre del año en curso llega en la finalización del ciclo, “agotando así la flexibilidad para obtener deuda a través de nuevas emisiones”.

Este trimestre las emisiones fueron lideradas por el sector real y se generó concentración en títulos de Tasa Fija, siendo el tipo de activo mas demandado. Estas fueron seguidas por títulos atados al IPC, y por último al IBR.

A diferencia de los primeros trimestres de los dos años anteriores, en donde el sector con mayores emisiones fue el financiero, el 2018 se caracterizó por presenciar al sector real como mayor emisor del mercado, logrando 85,2% del total emitido en el que el sector financiero se hizo con 14,8% restante, dejando por fuera a los demás sectores.

En cuanto al plazo de emisión, casi la mitad del monto emitido se concentró en un rango entre los 5 y 10 años ($400.000 millones), mientras que 30% siguiente se encuentra localizado en plazos superiores a los 10 años ($548.600 millones).

Isagen fue el mayor emisor del trimestre tras colocar $750.000 millones en el mercado primario. Le sigue Construcciones El Cóndor, compañía que realizó una emisión de papeles comerciales por un valor de $300.000 millones. El mercado demandó en mayor cuantía los papeles atados al IPC a un plazo de 12 años (2,8 veces), así como también se tuvo preferencia por el corto plazo en los papeles comerciales, demandando 2,3 veces el monto adjudicado.

En cuanto a emisión de CDTs, el primer trimestre tuvo un monto menor a los mismos periodos de los dos años anteriores al registrar $17,10 billones. En el mismo periodo del año pasado se había registrado un monto emitido por $20,96 billones.

Este dato reportado por la Superfinanciera indica que los bancos bajan el techo de los intereses que pueden cobrar por sus préstamos

El brent para entrega en febrero subió US$0,15, a US$62,09 el barril. El contrato más activo para marzo ganaba US$0,12, a US$61,61

A septiembre de 2025, Helm Bank USA reportó activos por aproximadamente US$1.140 millones, un patrimonio de US$106,8 millones