MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

“El crecimiento real anual de esta deuda se ubicó en 7,5%, continuando con la tendencia de desaceleración que viene presentando desde comienzos de 2012”, señala el informe del Emisor.

Felipe Pinzón, jefe de investigaciones económicas de Profesionales de Bolsa, indicó que “podemos ver cómo el nivel de endeudamiento entre 2014 y 2015, a pesar de haber sido alto, es inferior al registrado entre 2013 y 2o14. Esto se debe a las medidas monetarias aplicadas por el Emisor, que por medio de subidas de tasas de interés encarece el costo de financiación de la deuda de los colombianos con el fin de restarle impulso a la demanda agregada y contribuir a la reducción del déficit en la cuenta corriente”.

De acuerdo con el Banco de la República, la modalidad de consumo es la que muestra la mayor desaceleración, ya que paso de un crecimiento de 8,4% en junio, a 6,8% al cierre de 2015, como resultado de un menor incremento promedio semestral de los desembolsos, en especial los de crédito rotativo y vehículos.

El reporte expone que la carga financiera de los hogares aumentó levemente en 2015 ubicándose en 9,4%, donde la relación de pago por intereses sobre el ingreso disponible fue de 3,8%. Por modalidad de crédito, la carga financiera asociada con los créditos de consumo ascendió a 7,5%, mientras que la de los préstamos de vivienda fue de 1,8%.

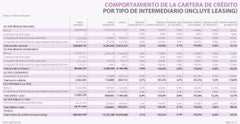

Y es que a diciembre de 2015, se observó una desaceleración en todas las carteras, especialmente para las modalidades de microcrédito y consumo. “La cartera bruta con titularizaciones ascendió a $381,6 billones, donde la cartera comercial continúa siendo la modalidad con mayor participación (58,4%), seguida por consumo (26,2%), vivienda con titularizaciones (12,6%) y microcrédito (2,8%)”, indica el informe.

Agustín Vera, director de estrategias cuantitativas en Global Securities, afirmó que “la reducción en la demanda de créditos es una de las consecuencias del aumento de la inflación y la política de contracción monetaria del banco central. Esta reducción, como lo vimos en la entrega de resultados del sector financiero, moderó los ingresos e impacto sus utilidades. Esperamos la continuidad en esta tendencia para el segundo trimestre antes de iniciar un proceso de estabilización”.

Al cierre del año pasado, el activo de los establecimientos de crédito presentó una tasa de crecimiento real anual de 7,3%, ubicándose en $550,9 billones, rubro que se compone principalmente de cartera (69,3%) e inversiones (18,6%). Por su parte, el crecimiento real anual de la cartera total se ubicó en 8,4%.

Por su parte el pasivo de estas entidades, a diciembre de 2015 se ubicó en $473,7 billones, registrando un crecimiento real anual de 8,5%. En cuanto a su composición, hay una menor participación de las cuentas de ahorro, corrientes y certificados de depósito a término (CDT) menores a un año, pasando de 57,5% a 54,5% entre diciembre de 2014 y un año después.

Respecto al indicador de calidad por riesgo (ICR), el Banco de la República indicó que se ha mantenido estable para todas las modalidades y se destaca su disminución para la cartera de microcrédito desde diciembre de 2014. Por su parte, el indicador de calidad por mora (ICM) presenta mejoras para todas las carteras, a excepción de un leve deterioro para la de microcrédito frente a lo observado antes.

Referente a las inversiones de los establecimientos de crédito, el Emisor señaló que se han acelerado en el último año, al registrar un crecimiento real anual de 10,5% a diciembre de 2015, y al ubicarse en $102,5 billones. “La composición de estas inversiones se ha mantenido estable y se resalta que los TES, los instrumentos de patrimonio de emisores extranjeros y los instrumentos de patrimonio de emisores nacionales son los vehículos de inversión con mayor participación, representando 40,6%, 23,2% y 17,0%, respectivamente”, dice el reporte.

Sobre el riesgo del crédito

El informe del Emisor indicó que a diciembre de 2015, la cartera otorgada a empresas (comercial y microcrédito) ascendió a $233,3 billones, y participó con 61,8% de la cartera total de los establecimientos de crédito, por lo que el banco central señala que es importante evaluar la salud financiera de estos deudores y hacer un seguimiento del desempeño de sus préstamos para prever potenciales riesgos sobre la estabilidad del sistema financiero.

La opinión

Felipe Pinzón

Jefe de inves. económicas Profesionales de Bolsa

“El Emisor, por medio de subidas de tasas, encarece el costo de financiación de la deuda de los colombianos con el fin de restarle impulso a la demanda agregada”.

A septiembre de 2025, Helm Bank USA reportó activos por aproximadamente US$1.140 millones, un patrimonio de US$106,8 millones

El oro al contado XAU= perdía 1,4%, a US$4.470,56 la onza, después de alcanzar un máximo histórico de US$4.549,71 el viernes

El oro al contado XAU= restaba 0,4%, a US$4.329,12 la onza, alcanzando un mínimo de más de dos semanas, tras haber tocado el viernes un pico histórico de US$4.549,71