MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Es clave programar cómo diferir plazos

Uno de los propósitos para este año seguro es cambiar de vehículo o adquirir un carro por primera vez y la forma más rápida o asequible para hacerlo es a través de un crédito.

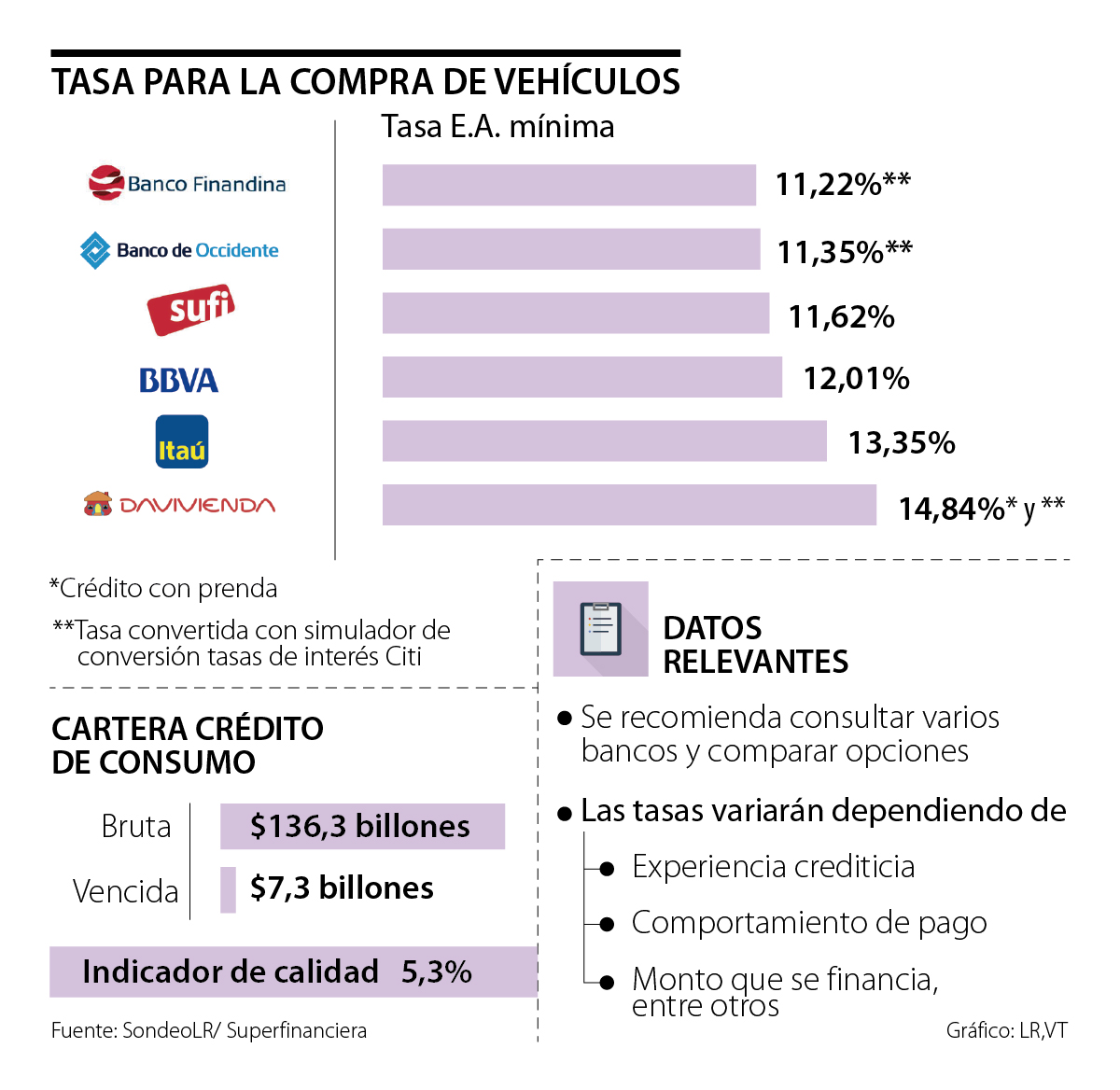

Aunque todos los casos son diferentes, LR consultó a un grupo de expertos para darle algunas recomendaciones si va a solicitar este tipo de préstamo. Una de las sugerencias es revisar varias opciones y compararlas entre diversos bancos con el fin de escoger el que mejor se adapte a su flujo de caja.

Para Alfredo Barragán, experto en banca de la Universidad de Los Andes, es importante tener en cuenta tres aspectos. El primero es que entre más alto sea el monto a financiar, la tasa se puede incrementar debido al riesgo que asume el banco. En este punto, la recomendación es que trate de acceder al carro con el mayor capital propio posible, es decir, con una inicial significativa.

Para evitar ‘colgarse’ con el nuevo compromiso financiero, el segundo aspecto a tener presente es revisar los plazos a los que va a diferir el crédito. Barragán aseguró que cuando un bien es durable o semidurable, entre estos un carro, se debe revisar que la financiación vaya acorde al bien. Es decir, el plazo no debe exceder la vida útil del carro o el tiempo en el que planea cambiarlo.

Lo tercero que se debe revisar es el seguro general, pues aunque todo auto debe tenerlo, no es obligatorio adquirirlo con la entidad que le está ofreciendo el crédito. Es importante que tenga claro que puede revisar las opciones que ofrecen otras entidades y comparar cuál se adapta mejor a su presupuesto.

De acuerdo con expertos de Datacrédito Experian es importante definir buenas condiciones del crédito, por eso se recomienda que el valor máximo del automóvil sea entre siete y nueve veces el salario mensual.

Un ejemplo de lo anterior es que si financia 100% del valor del activo, “a 60 meses con tasa mensual de 0,95% (12,01% E.A. convertido por LR con el simulador de tasas de Citibank), destinando 15% del salario al pago de la cuota y asumiendo un ingreso mensual de $5 millones, el valor del vehículo debe ser máximo de $34,2 millones, es decir 6,8 veces el salario. Si aumentamos el plazo a 84 meses, el valor del vehículo podría subir a $43,3 millones, en este caso sería 8,7 veces el salario mensual”.

Otro consejo que da la central de riesgo es estimar todos los gastos que se vienen con el nuevo compromiso financiero, entre estos, el Soat, el seguro del carro y el pago del impuesto. Además, asuma los gastos de corto plazo como la gasolina, el mantenimiento técnico, el parqueadero y el lavado del carro, que no se debe dejar por fuera del presupuesto personal.