MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

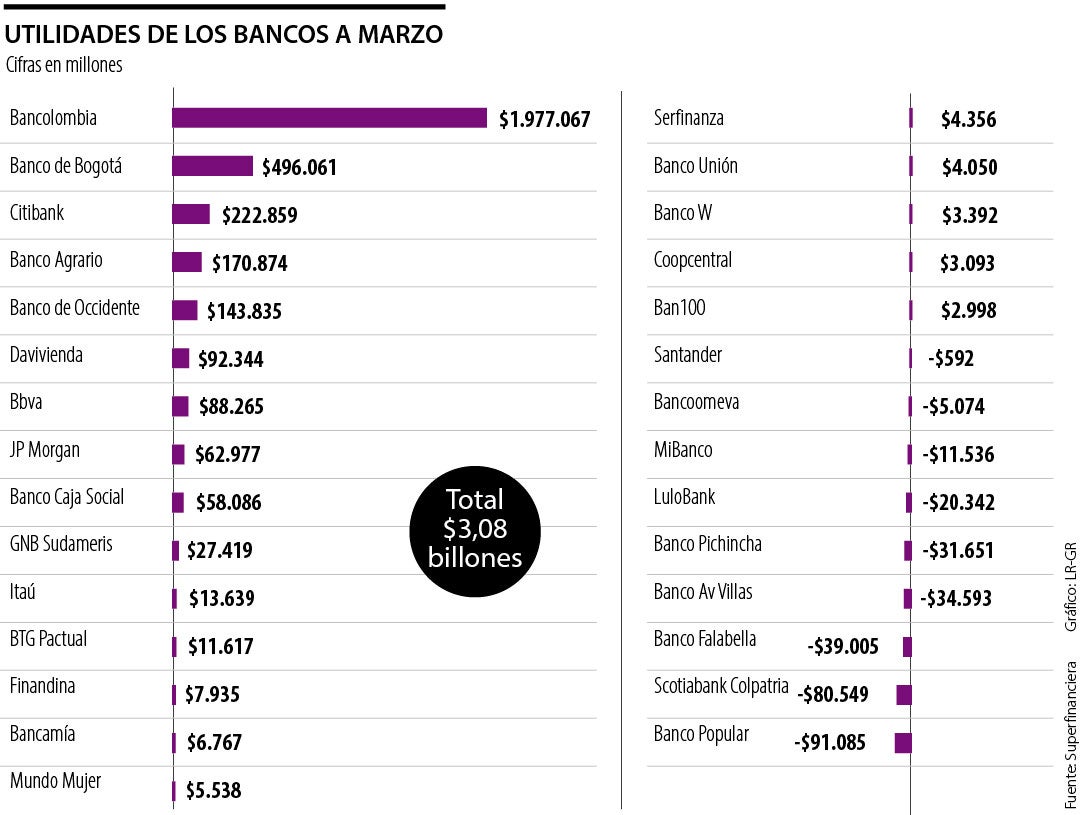

Las utilidades de todos los bancos cerraron el primer trimestre en $3,08 billones, una fuerte caída desde los $4,9 billones de 2022

Los bancos ya sienten el enfriamiento de la economía, eso se nota en dos indicadores clave del sector financiero al cierre del primer trimestre del año. Por el lado del crecimiento de nuevos créditos si bien lo hubo, solo fue 0,11% anual, mientras que las ganancias de los prestamistas se contrajeron con fuerza 37,7%.

Esto se ve en la Superintendencia Financiera que entregó los resultados del sistema al cierre de marzo; al revisar solo los balances de los bancos, los prestamistas pasaron el año pasado de $4,9 billones en ganancias hasta $3,08 billones en este periodo.

Las compañías financieras del sector que lideraron en las utilidades fueron Bancolombia, Banco de Bogotá y Citibank. En ese orden cada uno ganó $1,9 billones, $496.061 millones y $222.859 millones, respectivamente.

Los movimientos de Bancolombia, el único con ganancias arriba del billón además se acompañan con que crecieron 35%, frente a los $1,4 billones del primer trimestre de 2023, mientras que el Banco de Bogotá retrocedió 71,7% en las utilidades y Citibank tuvo un repunte de 202%.

Las mayores contracciones de enero a marzo, según el reporte de la Superfinanciera, están en los balances de Banco Popular, con -$91.085 millones; Scotiabank Colpatria, con -80.549 millones; y el Banco Falabella, con -$39.005 millones. “A nivel general del sector se está sintiendo no solo una colocación de créditos más baja, impulsada naturalmente por las tasas de interés, a comienzo de año el sector empezó con un repunte de los tipos del Banco de la República en 12,75% en lo que fue la reunión de enero, así que para el segundo trimestre el comportamiento podría ser similar si recordamos que ya en el cierre de marzo las tasas volvieron a subir a 13% y luego a 13,25%”, agregó Juliana Salamanca, analista de la U. de Los Andes.

El reporte de la Superfinanciera, en efecto, describe que en el primer trimestre para las compañías de financiamiento, el saldo que reporta mora mayor a 30 días continúa creciendo en términos intermensuales, así como en términos reales anuales y separando por modalidad, consumo completó seis meses de variaciones anuales positivas.

“La cartera vencida alcanzó $29 billones a marzo. En términos intermensuales se reportó un aumento del saldo vencido por $1,4 billones. Respecto a igual periodo de 202 el saldo aumentó a una tasa de 12% real anual, ante el aporte positivo de la modalidad consumo que creció 51,1% anual, en contraste las modalidades de vivienda, comercial y microcrédito continúan reportando tasas de crecimiento negativas de 12,2%, 11,1% y 0,6%, en su orden” explicaron.

Hace unos días, y paralelo a este reporte del regulador, el mismo Banco de la República había anticipado en un estudio interno que la demanda en las distintas carteras siguió mostrando una pronunciada caída en el primer trimestre de 2023, en el que el indicador de percepción de la demanda de crédito de todas las modalidades continuó en terreno negativo. Vivienda por ejemplo fue una de las más afectadas.

El mandatario afirmó que, según su interpretación, el sector financiero incumplió los compromisos adquiridos en el Pacto por el Crédito

El abogado tributarista Jhon Jairo Bustos Espinosa, líder de la firma especializada Cifras & Leyes, explica cómo abordar este tema desde el ámbito legal