MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

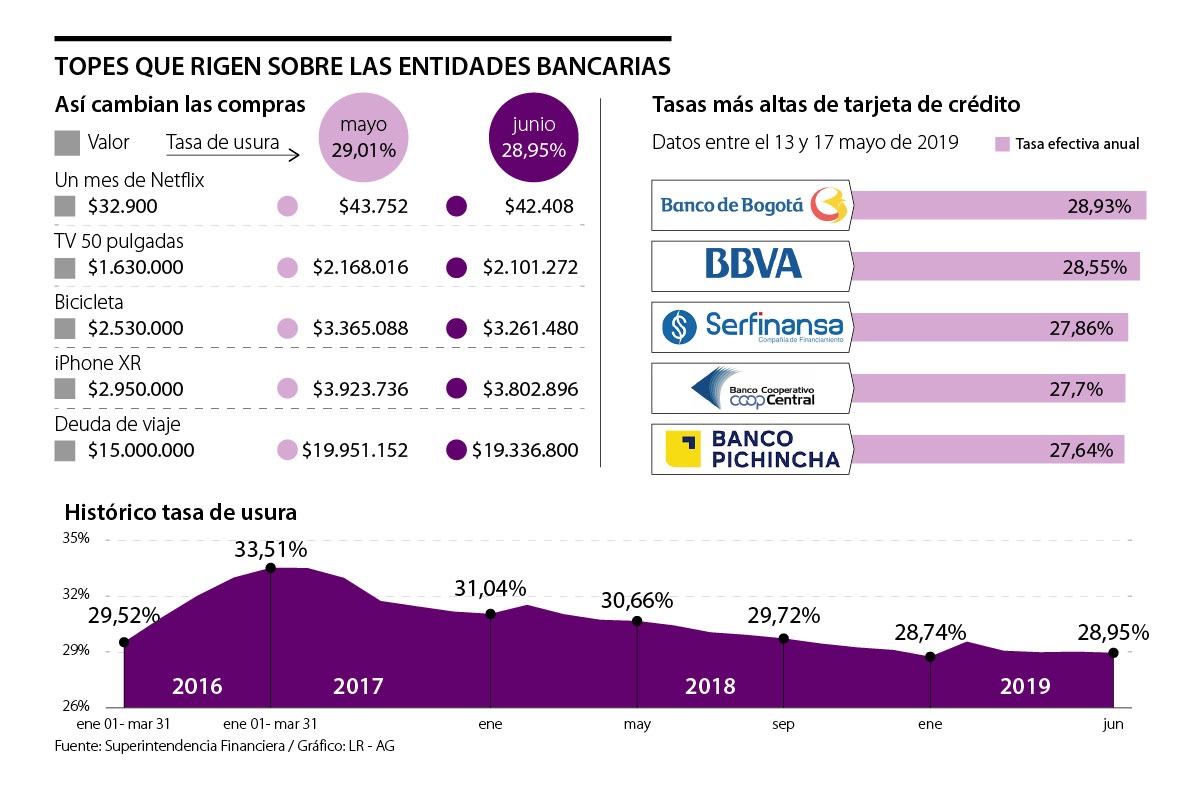

La tasa de usura del sexto mes del año retornará a su nivel más bajo desde enero. Banco de Bogotá (28,93%), Bbva (28,55%) y Serfinansa (27,86%) son los bancos que más se acercan

La Superintendencia Financiera dio a conocer ayer los topes máximos a los que las entidades financieras podrán cobrar intereses sobre créditos de consumo y ordinarios en junio.

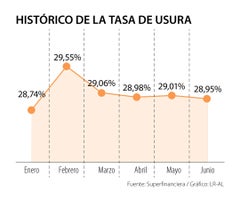

Así, para el sexto mes del año la tasa de usura, como se conoce este indicador, retorna a su nivel más bajo desde enero, llegando a 28,95% efectivo anual. Esto presenta un alivio al bolsillo de los colombianos, después de que en mayo se diera una inesperada alza de la tasa hasta 29,01%.

Tras la novedad, ninguno de los bancos tendría que cambiar sus tasas actuales. Sin embargo, sí hay algunos que quedan muy cerca de la usura como el Banco de Bogotá (28,93%), Bbva (28,55%) y Serfinansa (27,86%).

Para entender el impacto de la disminución de la tasa sobre los gastos de los hogares, es más práctico comparar los precios de compras hechas con la tasa de usura de mayo frente a la correspondiente a junio.

Por ejemplo, un televisor de 50 pulgadas, que cuesta en promedio $1,63 millones, de acuerdo con un sondeo realizado en canales de venta online para diferentes marcas, se abarata $66.744 teniendo como base que se ha diferido en 24 cuotas. En cambio, el pago de un mes de Netflix, que se difiere automáticamente a este mismo plazo, baja $1.344.

Adquisiciones como una deuda de viaje al exterior, cuyo precio promedio es de $15 millones y diferida a 24 meses, termina siendo $614.352 más barata, generando un beneficio útil en temporada vacacional.

Desde la facultad de ciencias económicas de la Universidad El Bosque, el docente de la facultad de ciencias económicas Jairo Borray comentó que la decisión sobre la tasa de usura es un efecto “que se puede generar por la llegada de las vacaciones de mitad de año, escenario que motiva a las personas a exigirse mayor liquidez para atender las necesidades de la época”.

Pese a la baja, al comparar la tasa con la que inició el año (28,74%) y la de junio, esta aumentó 21 puntos básicos.

Transcurrida la primera mitad del año se observa que en la tasa de usura se han dado alzas en dos meses frente a tres bajas, mientras que en 2018 solo hubo un movimiento hacia arriba en enero.

Felipe Espitia, analista macroeconómico de Alianza Valores, explicó que esta tendencia mixta se da “debido a que el mercado cubre el riesgo de una posible alza de tasas del Banco de la República y frente a un deterioro de cartera que puede generar que los bancos no presten en altos niveles”.

Carlos Rodríguez, gerente de renta variable de Ultraserfinco, resaltó que con una tasa más baja “se espera que crezca la demanda de crédito y el consumo”, pues la baja obedece a un mejor ritmo de la economía nacional.

En cuanto a los cobros de los bancos, resaltó que “depende de la estrategia de cada entidad qué tan abajo está y que tan cercano se encuentra a la usura”. En promedio, la tasa para tarjetas de crédito está en 26,4%.

Los microcréditos tendrán nuevas tasas de usura e interés bancario en julio

Para la modalidad de microcrédito, junio será el último mes en el que se mantenga una tasa de usura de 55,34% y una tasa de interés bancario corriente en 36,89%, cifras vigentes desde abril. La tasa de usura para crédito de bajo monto se mantiene hasta el 30 de septiembre en 51,38% y el interés bancario corriente en 34,25%. Este último factor para las modalidades de crédito de consumo y ordinario quedó en 19,30% para junio, lo que representa una disminución de cuatro puntos básicos (0,04%) en relación con la anterior certificación de 19,34%.

El brent para entrega en febrero subió US$0,15, a US$62,09 el barril. El contrato más activo para marzo ganaba US$0,12, a US$61,61

El oro al contado XAU= subía 1% a US$4.374,76 por onza. El lunes registró su mayor pérdida porcentual diaria en más de dos meses

El oro al contado XAU= restaba 0,4%, a US$4.329,12 la onza, alcanzando un mínimo de más de dos semanas, tras haber tocado el viernes un pico histórico de US$4.549,71