MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

“Vemos una reducción en la carga financiera de los hogares, lo que puede estar asociado a los plazos con los que se está endeudando la gente, ya que se ha observado una disminución en la cuota que se paga mensualmente, más que en términos de aumento en los ingresos”, indicó Esteban Gómez, director del departamento de estabilidad financiera del Banco de la República.

Gómez añadió que “niveles que están por encima de 30% prenden las alarmas y niveles por encima de 40% ya se estaría hablando de una vulnerabilidad, lo que nos da tranquilidad, ya que están muy por debajo de los niveles que se están observando”.

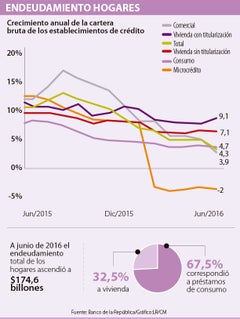

De acuerdo con el banco central colombiano, a junio de 2016 el endeudamiento de los hogares ascendió a $174,6 billones, de los cuales 67,5% corresponde a préstamos de consumo y 32,5% a vivienda. El crecimiento real anual de esta deuda conjunta se ubicó en 5%; la cartera de vivienda creció 6% y la de consumo 4,5%.

Por su parte, Alfredo Barragán, especialista en banca, afirmó que la menor carga financiera de los hogares “es consecuente con el ambiente macro de conservación o precaución, hay que apostarle a que el futuro será mejor y si se mantuvieran las condiciones actuales, hay espacio para llegar a 25% e inclusive 30%”.

Así mismo, la entidad expuso que aunque los niveles de morosidad de la cartera de consumo registraron una tendencia al alza durante los primeros meses del año, siguen estando por debajo de máximos históricos.

Y es que según el informe de actualidad del sistema financiero la modalidad de consumo presentó un incremento en sus desembolsos en septiembre de $542.700 millones con respecto a agosto, al pasar de $7,50 billones a $8 billones y a su vez creció la cartera vencida, la cual llegó a $5,43 billones, lo que implicó un crecimiento anual de 13,2% en la mora de los créditos.

En lo referente al crédito vehicular, el informe del Banco de la República citó que “el indicador de mora por cosechas de los créditos de vehículos otorgados entre abril y junio de 2016 es el máximo desde marzo de 2005. Asimismo, se evidencia un mayor deterioro de las cosechas nacidas desde mediados de 2015 luego de seis meses y un año”.

Así mismo, expone que el deterioro del ICM de los créditos de libre inversión a seis meses muestra una tendencia creciente; sin embargo, el informe dice que el ICM de los préstamos generados en el segundo trimestre de 2016 se ubica por debajo del promedio histórico.

Respecto a la oferta y venta de vivienda nueva, puntualmente en Bogotá, Medellín y Cali, el informe asegura que presentó una tendencia positiva en los primeros 10 meses del año, con una ligera corrección desde septiembre, alcanzando un crecimiento de 9,7% a octubre de 2016.

“Al mismo mes, la oferta de vivienda exhibió una expansión anual de 12,1%, destacándose la tendencia positiva que ha tenido el indicador en los últimos 12 meses”.

Sectores más deteriorados

De acuerdo con el estudio, la deuda del sector corporativo privado como proporción del PIB se ubicó en 45,7%, 1,3 puntos porcentuales menos que en diciembre de 2015.

“Los sectores que han mostrado el mayor deterioro de su indicador de calidad por riesgo entre junio de 2014 y junio de 2016 son minería, construcción, restaurantes y hoteles; transporte, y actividades financieras”.

Por su parte, los sectores de construcción y de electricidad, gas y agua han incrementado su participación en la cartera comercial total.

La opinión

Alfredo Barragán

Especialista en banca

“Es consecuente con el ambiente macro de conservación. Si se mantienen las condiciones actuales, hay espacio para llegar a 25%”.

El brent para entrega en febrero subió US$0,15, a US$62,09 el barril. El contrato más activo para marzo ganaba US$0,12, a US$61,61

El Brent subió 2%, a US$61,8 el barril, mientras que el crudo estadounidense West Texas Intermediate avanzaba US$1,22, o cerca de 2,2%, a US$57,9

Es probable que esos temas se mantengan en 2026, lo que sugiere que el nefasto desempeño del dólar podría extenderse