MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El Embi mide el diferencial (spread) que los inversionistas exigen por comprar bonos soberanos de economías emergentes frente a bonos del Tesoro de Estados Unidos

Un análisis del riesgo país en América Latina muestra que Colombia enfrenta uno de los costos de financiamiento más altos de la región, según datos del EMBI, Emerging Markets Bond Index, al 28 de mayo de 2025. El país registra un spread de 339 puntos básicos, por encima del promedio global de 301, lo que indica una mayor percepción de riesgo por parte de los inversionistas internacionales.

El Embi mide el diferencial (spread) que los inversionistas exigen por comprar bonos soberanos de economías emergentes frente a bonos del Tesoro de Estados Unidos. A mayor spread, mayor riesgo percibido y, por ende, mayores intereses que debe pagar un país para financiarse en los mercados internacionales.

Es decir, debida a incertidumbre fiscal, que ha incluido fuertes decisiones sobre recaudo, la prima de riesgo se ha deteriorado en profundidad en los últimos dos años. “Hoy pagamos las más altas primas por el simple hecho de malas decisiones gubernamentales”, empieza explicando Diego Palencia, VP de investigaciones en Solidus Capital.

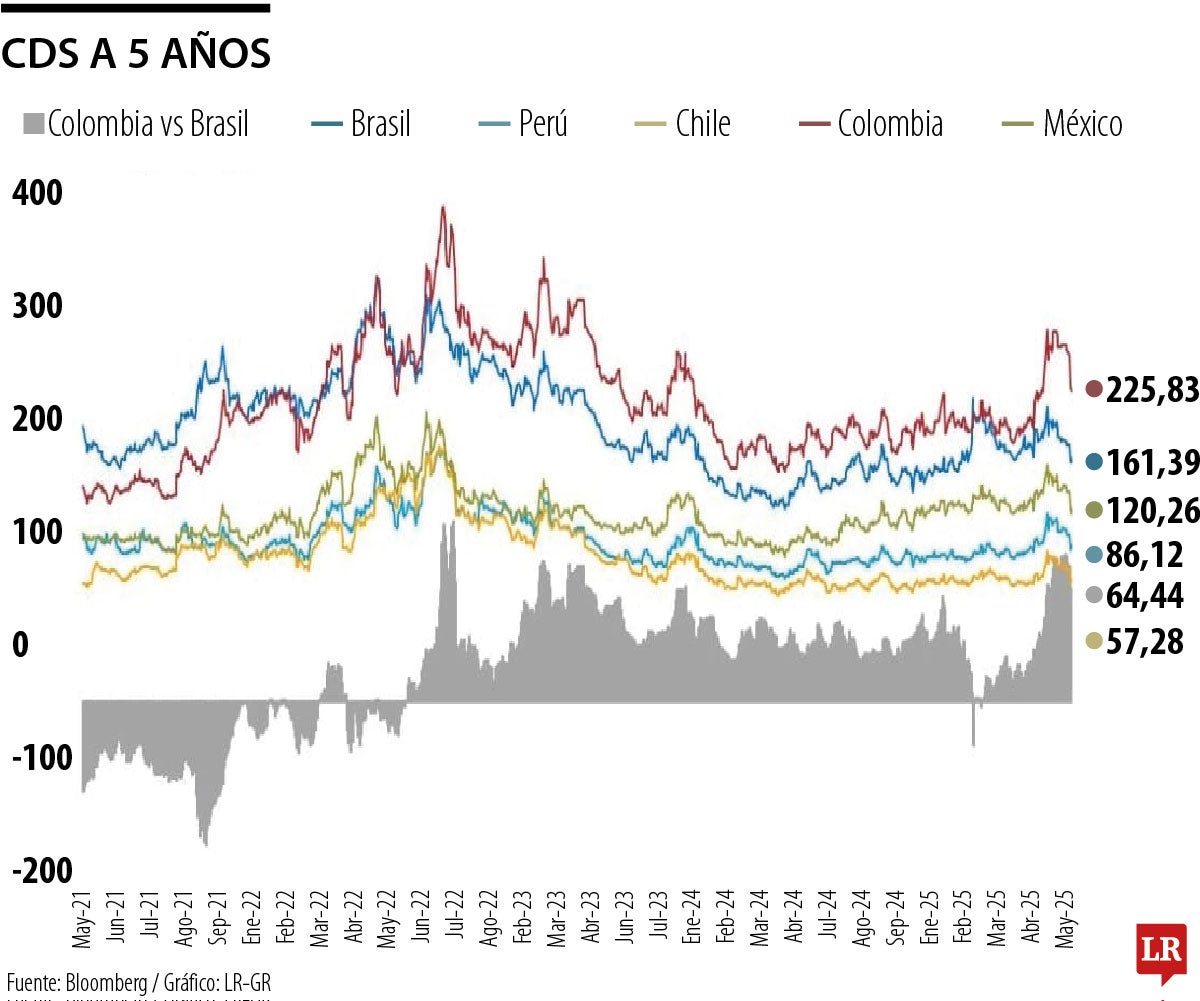

Los Credit Default Swaps (CDS) a 5 años son uno de los instrumentos más utilizados para medir el riesgo crediticio de un emisor soberano o corporativo. De manera general, existe una correlación positiva entre los spreads de los bonos (ya sean soberanos o corporativos) y los precios de los CDS a 5 años. Esto significa que cuando aumenta la percepción de riesgo sobre un emisor, tanto el spread exigido por los inversionistas para comprar sus bonos como el costo del seguro contra default (reflejado en el CDS) tienden a subir.

Asimismo, las calificadoras de riesgo han disminuido sus expectativas para Colombia que probablemente tendrá ajustes a sus calificaciones: los CDS ya se anticipan a esos escenarios.

Incluso: la política monetaria se ha visto afectada por la llegada de nuevos miembros ‘pro gobierno’, dice Palencia, que además han frenado las decisiones coherentes y lógicas. “Estos miembros han presionado la reducción de tasas que han causado efectos en la prima de riesgo”, concluye.

Además, países con problemas muy graves políticos como Perú o Bolivia tienen un mejor desempeño en su estructura de capital a pesar de sus enormes riesgos: por tanto, los inversionistas perciben riesgo extremo en Colombia.

Países como Uruguay y Chile se ubican entre los de menor riesgo, con spreads inferiores a 1,5%, lo que refleja una percepción más favorable de sus economías. Brasil y México, por su parte, también mantienen spreads más estables y bajos en comparación con Colombia.

Incluso economías como Panamá, Paraguay y Perú han registrado mejor comportamiento en términos de riesgo, lo que podría traducirse en condiciones de financiamiento más favorables para sus gobiernos.

Para quienes cuentan con un capital elevado y desean diversificar su portafolio, esta información es crucial. Aunque un mayor riesgo puede traducirse en mayores rendimientos, también implica más exposición a eventos macroeconómicos o políticos adversos.

“Colombia está pagando los intereses más caros de su historia frente a la región”, dicen.

El abogado tributarista Jhon Jairo Bustos Espinosa, líder de la firma especializada Cifras & Leyes, explica cómo abordar este tema desde el ámbito legal

En el reporte de los estados financieros revelaron que alcanzaron $704.585 millones en cartera lo que significa un aumento de 1,8% anual

Sumia destaca cómo se está construyendo un nuevo estándar digital en Colombia para facilitar transacciones para usuarios y empresas.