MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

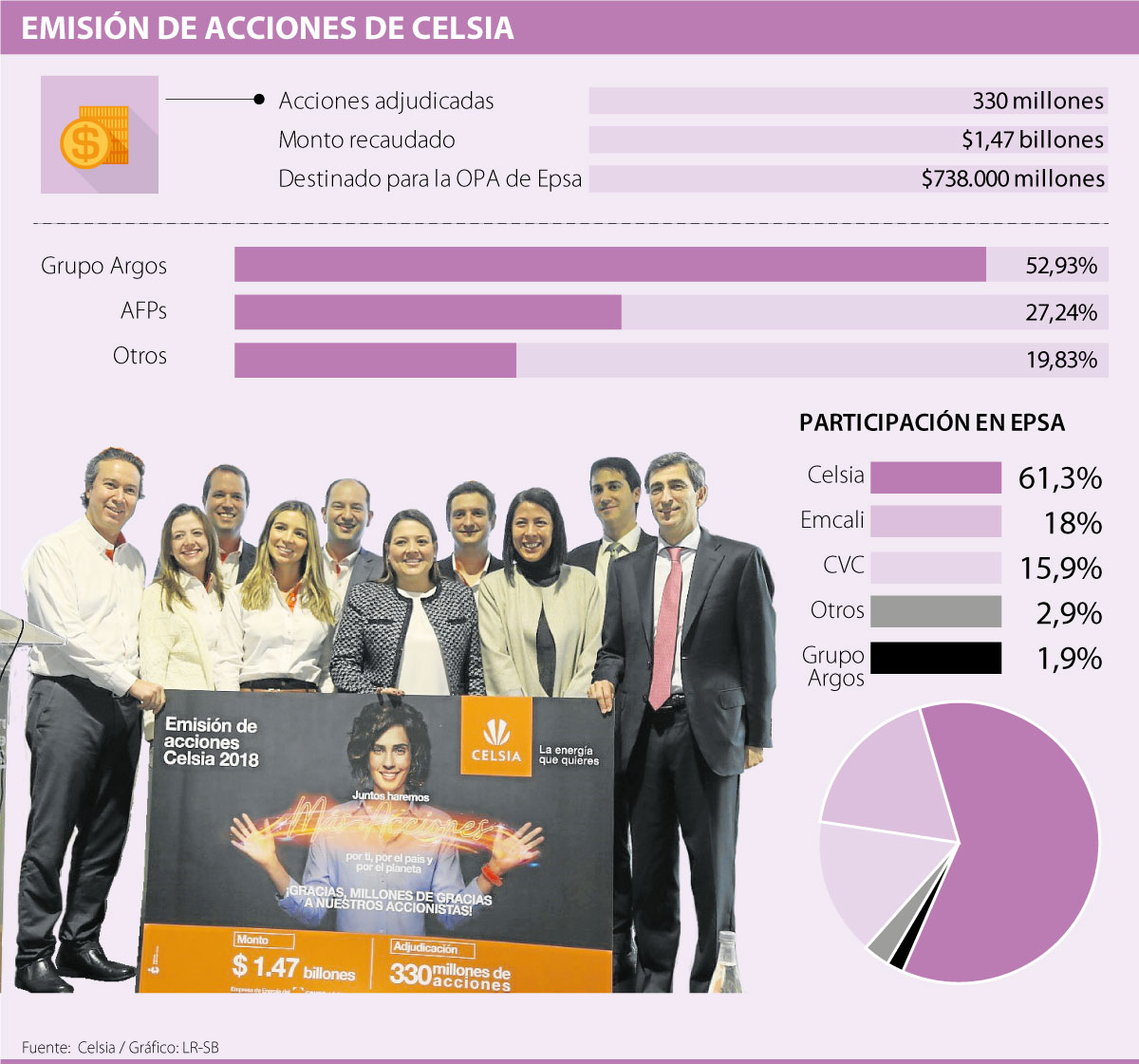

La operación de venta de acciones recaudó más de $1,47 billones

Celsia anunció que la empresa logró vender las 330 millones de acciones anunciadas para adquirir una mayor participación en Epsa en tan solo una ronda. En entrevista con LR, Ricardo Sierra, presidente de la compañía, señaló que el mercado tuvo una demanda 1,37 veces mayor a la oferta de títulos, pues el total de la operación alcanzó $1,47 billones, mientras que las ofertas alcanzaron a rondar los $2 billones.

¿Cómo les fue con la emisión de acciones?

Fue un éxito total. Estábamos ofreciendo 330 millones de acciones y nos demandaron 450 millones. Se colocó el 100%. La sobredemanda fue de 1,37 veces. Con esto, cerca de 700 accionistas nuevos llegaron a la compañía.

¿Qué tanta participación tuvieron las personas que ya eran accionistas?

Cerca del 98% de ellos suscribió, o sea que utilizaron su derecho de preferencia. Para el público en general, que era la tercera capa de adjudicación no quedó nada, así que estamos muy contentos.

¿Cómo quedó distribuida la participación en la empresa?

Quedó prácticamente igual con los accionistas mayoritarios. Grupo Argos, que es nuestro accionistas mayoritario, sigue con cerca del 53%. Después siguen los fondos de pensiones, que mantuvieron su participación y algunos aumentaron un poco. Entre ellos tienen casi 28% de la compañía. El otro 20% está en los demás inversionistas.

¿Cuánto recaudaron con la emisión de los papeles?

Llegamos a $1,47 billones, que es el precio de $4.480 multiplicado por las 330 millones de acciones que se vendieron.

¿Cómo los van a usar?

Un 50% lo vamos a utilizar para pagar deuda y 50% para adquirir 11,3% más de acciones de Epsa. Con esto, quedamos con un 61% de la compañía y ese es el gran motor de crecimiento que tenemos en Colombia. Además, tenemos tres proyectos importantes: el de granjas solares, en donde esperamos tener 200 megavatios (MW) en julio; los techos solares, en donde esperamos estar construyendo más de 30 MW este año; y el Plan 5 Caribe. Estos recursos van a permitir hacer todas las inversiones para la transformación digital de Celsia.

¿Por qué adquirieron más participación en Epsa?

Es el vehículo más importante de crecimiento en Colombia. La compañía que responde por cerca de 60% del Ebitda. Todos los proyectos de expansión que estamos desarrollando, especialmente en el tema solar, en granjas y techos solares, y otros planes, están en Epsa.

¿Qué tan importante es el tema de energías renovables?

Es una prioridad. Tenemos la primera granja solar en Yumbo, estamos empezando la construcción de una granja solar en Bolívar. Fuimos los que la trajimos al país y los que la estamos imponiendo ahora.

La empresa emitiría bonos este año

El presidente de la empresa, Ricardo Sierra, también comunicó que la compañía tiene pensado hacer una emisión de bonos o de papeles comerciales este año a través de la Bolsa de Valores de Colombia. Este nuevo proceso aún está en construcción y no se tiene una fecha estimada para su salida al mercado.

Sobre la transacción de ayer, se busca también bajar los niveles de endeudamiento, con la destinación de $713.000 millones a este rubro. “El pago anticipado de pasivo externo nos ayuda a reducir el apalancamiento a niveles cercanos al 2,8x deuda neta a Ebitda para el consolidado”, agregó Sierra.

El grupo reveló que el nuevo presidente de Aval Fiduciaria será Alejandro Gómez, quién liderará la migración del negocio fiduciario

Esta medida, la cual está firmada por el Ministerio de Hacienda, busca corregir distorsiones técnicas y financieras que se venían presentando en la aplicación del esquema vigente desde 2016

El Brent ganó US$0,22, a US$61,07 el barril, y los del West Texas Intermediate sumaban US$0,22, a US$57,64