MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

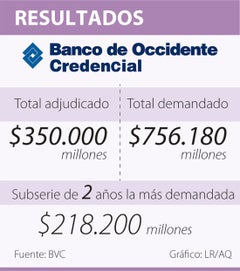

Banco de Occidente realizó ayer una exitosa emisión de bonos ordinarios por un total de $ 350.000 millones, monto que desde el principio había anunciado la compañía financiera y que tuvo una demanda 2,16 veces la oferta, es decir de $756.180 millones.

Esta supone la sexta colocación de estos títulos dentro del cupo actual de $5 billones que tiene disponible el banco, el cual destacó anteriormente que sería un total de 35.000 títulos a los que pudieron acceder todo el público en general y los fondos de pensiones y cesantías. La inversión mínima por cada uno de los bonos fue de $10 millones.

Dichos papeles se colocaron a 2, 4 y 7 años de vencimiento, siendo el primero el más demandado y colocó un total de $218.200 millones, seguido por la subserie de cuatro años con $70.750 millones y por último está la de siete años con $61.050 millones, los rendimientos están atados al desempeño del Índice de Precios al Consumidor, IPC.

De acuerdo a Juan David Ballén, analista de Alianza Valores, “esta época es buena para que las compañías salgan a emitir ya que el mercado está en calma”. La pasada colocación de Occidente fue a finales de mayo, emitiendo bonos ordinarios por $253.390 millones.

El brent para entrega en febrero subió US$0,15, a US$62,09 el barril. El contrato más activo para marzo ganaba US$0,12, a US$61,61

El Brent subió 2%, a US$61,8 el barril, mientras que el crudo estadounidense West Texas Intermediate avanzaba US$1,22, o cerca de 2,2%, a US$57,9

Es probable que esos temas se mantengan en 2026, lo que sugiere que el nefasto desempeño del dólar podría extenderse