MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La propuesta pasó a ser reglamentada por la URF y ya no se habla de hipoteca inversa, sino solo de renta vitalicia inmobiliaria

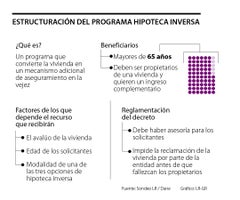

Durante la primera quincena de junio, el presidente Iván Duque anunció el lanzamiento del programa de hipoteca inversa, un mecanismo de protección para los adultos mayores de 65 años que sean dueños de una propiedad residencial, y que funciona en países como Francia, Inglaterra, España, Estados Unidos, Perú y México, entre otros.

Luego de más de tres meses desde que se conociera la medida, los ciudadanos no volvieron a recibir noticias sobre este mecanismo, por lo que LR decidió consultar cómo avanza el proceso de reglamentación de esta herramienta, la cual ya no se denomina hipoteca inversa, sino renta vitalicia inmobiliaria, de acuerdo con Asobancaria.

Según la Unidad Regulación Financiera (URF) la renta vitalicia inmobiliaria es el instrumento que permite a las personas movilizar su patrimonio inmobiliario para la obtención de ingresos complementarios, ya que es un contrato de seguro en el cual el tomador transfiere la propiedad de un inmueble como pago en especie por el precio de la prima de la póliza.

Debido a características como las expuestas anteriormente, Asobancaria resaltó que este mecanismo es diferente al negocio crediticio tradicional, por lo que otros agentes del sector financiero como fondos, fiduciarias o aseguradoras podrían mostrar más apetito en su desarrollo.

El Ministerio de Vivienda, Ciudad y Territorio, señaló que, en una primera fase, este producto se implementará mediante el esquema de renta vitalicia inmobiliaria y estará a cargo de las aseguradoras, por lo que estas compañías serán las primeras en llevar esta opción a los mayores de 65 años, es decir a 9,1% de la población local.

“El gremio asegurador ha mostrado interés en la operación y han participado activamente en los espacios que ha abierto la URF para comentar el proyecto de norma. No obstante, el interés de la oferta dependerá también en gran medida de la demanda por este tipo de productos, así que aún hay incertidumbre respecto a la penetración que tendrán estas operaciones en Colombia”, resaltó la URF.

Fasecolda detalló que el sector asegurador considera que el mecanismo de renta vitalicia inmobiliaria es una alternativa idónea, el cual debe tener mayor nivel de claridad sobre la naturaleza tributaria de las rentas percibidas por el consumidor financiero y por las entidades que ofrezcan los productos”.

Además, “se deben implementar mecanismos que mitiguen el riesgo moral de la figura. Por ejemplo, el que surge del hecho de que los rentistas ya no tienen la calidad de propietarios, situación que desestimula el gasto en el mantenimiento y preservación del bien inmueble”, citó Fasecolda.

Carolina Mesa, gerente de Vida y Rentas de Seguros Sura Colombia, mencionó que la hipoteca inversa y la renta vitalicia inmobiliaria representan riesgos desde los frentes de longevidad, inmobiliario y legal para las compañías.

“Estos productos generan una mayor profundización en el mercado, no obstante, la experiencia internacional nos muestra que nos son productos masivos sino de nicho, por su misma complejidad técnica”, añadió Mesa.

Debido a estas anotaciones que han surgido desde que se conoció el programa, la URF actualmente está evaluando las opiniones que recibieron por parte de la ciudadanía sobre la versión preliminar del proyecto de decreto mediante el cual se pretende regular la operación en cabeza de las entidades aseguradoras.

¿Cómo le ha parecido el tema de la hipoteca inversa a Seguros Sura?

Mesa aseguró que "la hipoteca inversa y la renta vitalicia inmobiliaria son productos financieros que existen en el mundo hace varias décadas, cuya regulación está llegando al mercado colombiano. Estos productos les permiten a sus beneficiarios convertir en liquidez un patrimonio inmobiliario, pudiendo conservar el derecho de habitar la vivienda mientras la operación esté vigente, ya sea temporal o vitalicia".

Estos productos pueden llegar a resolver necesidades de ingresos en la etapa de vejez. Una anotación importante, desde ambos frentes, es que el consumidor se informe muy bien a la hora de evaluar y acceder a estos productos financieros y que las compañías tenga la capacidad y la idoneidad para que les informen las implicaciones del producto, agregó Mesa.

El impulso que le ha dado la pandemia a algunos segmentos de seguros

En la apertura de la Convención Internacional de Seguros, Javier Suárez, presidente de Seguros Bolívar y presidente de la Junta Directiva de Fasecolda, resaltó que, con la pandemia, se ha tomado mayor conciencia de los beneficios de adquirir una póliza, en especial en temas como desempleo y arriendos. “Ha habido un acompañamiento de las aseguradoras. La coyuntura es un impulso para que trabajemos productos más sencillos, digitalicemos los procesos, aumentemos la cobertura e incrementemos la tan anhelada inclusión financiera”, dijo.

La apertura del encuentro estuvo a cargo de la vicepresidenta de Colombia, Francia Márquez, y la Directora Ejecutiva de Cgap, Sophie Sirtaine

Banco W inició un proyecto en alianza con Finanzas para la Equidad de la Agencia de los Estados Unidos para el Desarrollo Internacional

Scotiabank participó de esta transacción con una suma de US$300 millones, la cual tiene un plazo de cinco años