MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Muricio Santa María S., presidente de ANIF, en colaboración con Carlos Felipe Prada L, Ekaterina Cuellar K, Daniel Beltrán.

A nivel global, el marcado deterioro de la actividad económica provocado por el choque generado por el nuevo coronavirus requirió de un mayor estímulo monetario por parte de los Bancos Centrales. En el caso de Colombia, el Banco de la República (BR) redujo su tasa de intervención del 4.25% al 2.5% entre marzo y junio de 2020 (-175 puntos básicos), después de un prolongado ciclo en el que se había mantenido la tasa constante. En esto incidió tanto la convergencia inflacionaria al 2.2% anual en junio (por debajo de la meta del 3%), como la marcada disminución en la actividad económica y la consecuente necesidad de liquidez de los hogares, las empresas, el Gobierno y el sector financiero. Por ejemplo, el Indicador de Seguimiento a la Economía (ISE) mostró una contracción del -7% anual en lo corrido del año a mayo (comparado con 2.9% en enero-mayo de 2019).

En esa coyuntura, resulta de vital importancia evaluar la velocidad de la transmisión de la política monetaria sobre el canal crediticio, especialmente porque parece existir una idea equivocada sobre cómo actúa esa transmisión y, también, sobre el funcionamiento y estructura del sector financiero. Ese será el tema central de este Comentario Económico, en el que calculamos directamente las correlaciones estadísticas entre las diferentes tasas de interés activas y la repo-central del BR. Adicionalmente, destacamos cómo algunas condiciones macro-financieras locales permitieron incluir dentro del sistema formal una mayor amplitud en los riesgos, lo que ha derivado en mayor inclusión financiera y menor costo del crédito para los consumidores. Por último, hacemos un breve análisis sobre los costos que enfrenta el sistema bancario, que no solo responden al costo del fondeo y la política monetaria, sino además, entre otras cosas, a toda una serie de exigencias regulatorias, entre las que se destacan los requerimientos de capital y liquidez dado el acoplamiento a la regulación prudencial derivada de Basilea III.

Transmisión de la política monetaria

Un análisis del BR1 , en el que evalúan la transmisión de la tasa de política monetaria a las tasas de interés de captación y crédito, encontró que, en efecto, existe una relación de largo plazo entre esas dos variables. En el corto plazo, la velocidad de transmisión de la tasa de referencia es mayor en el caso de los créditos comerciales (55% del total) que en el caso de los préstamos dirigidos a hogares (45%).

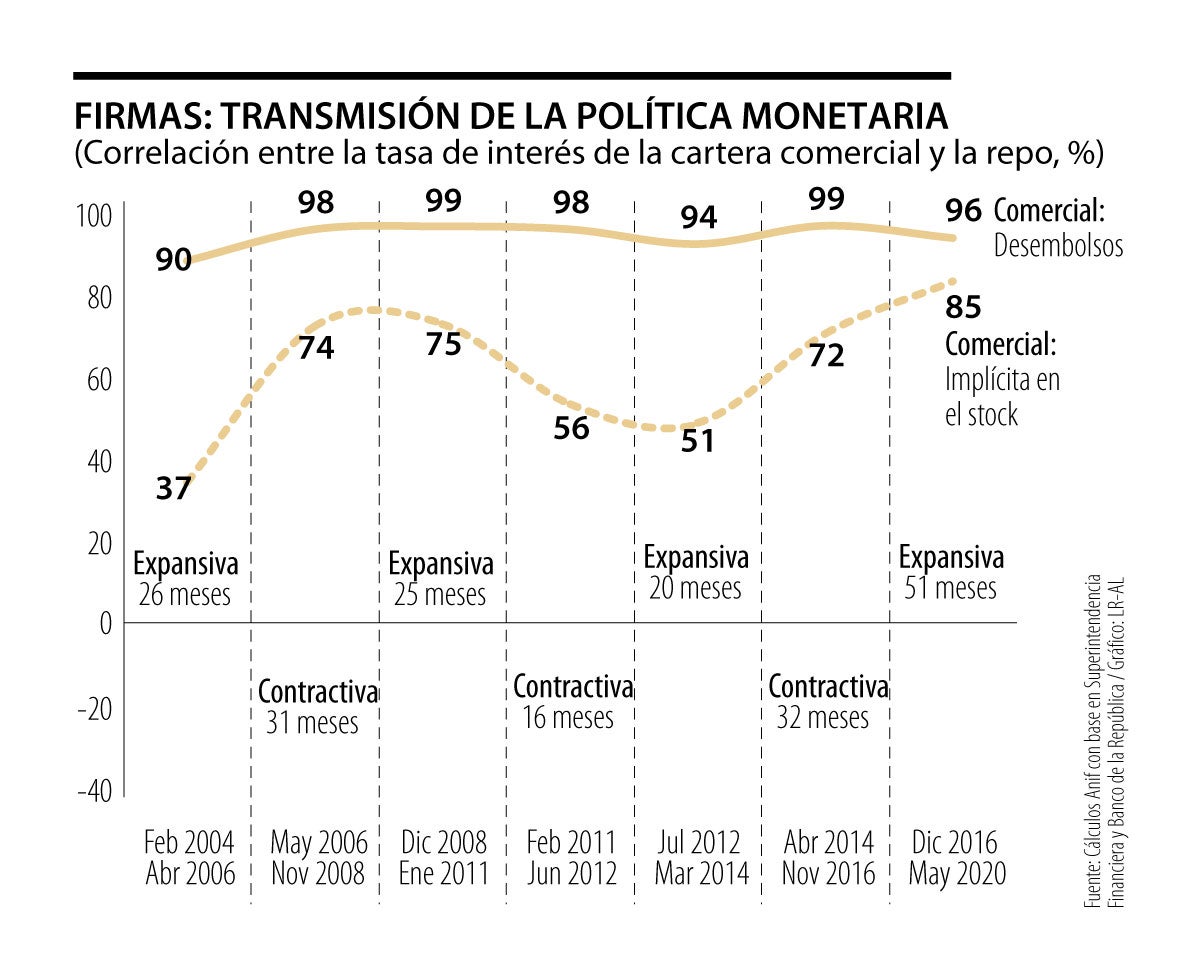

ANIF había encontrado que lo anterior obedece a razones de estructura financiera (ver Informe Semanal No. 1481 de octubre de 2019). En efecto, en el segmento corporativo, cerca del 80% de los créditos se pacta a tasas variables (DTF/IBR+ spread) y tienen una elevada rotación (4 años), de tal manera que la reducción de la tasa repo se transmite más rápidamente. De esa manera, en el caso de los préstamos comerciales, se observa una elevada correlación de la tasa repo con la tasa de los desembolsos (96% en 2016-2020), así como con la tasa implícita del stock de ese portafolio (85%), ver Gráfico 1. También es importante notar que esa correlación ha sido muy estable durante los últimos 16 años.

En contraste, el mecanismo de transmisión crediticia hacia los hogares resulta más lento por dos razones principales: (i) la alta proporción de créditos a tasas de interés fijas (85% durante 2019-2020); y (ii) la notable extensión de los plazos de endeudamiento de 3-4 años en 2010-2014 hacia 6 años en 2019-2020. De esa manera, en el caso de los préstamos de consumo, se observa una correlación relativamente alta entre la tasa repo y la tasa de los desembolsos (78% en 2016-2020), pero baja entre la tasa repo y la tasa implícita del stock (43%), ver Gráfico 2. Nótese cómo en el caso de la vivienda se observa un comportamiento similar.

Adicional a eso, no se debe olvidar que en la transmisión crediticia (particularmente en el caso de los desembolsos o flujos) también juegan otros factores como las condiciones económicas, la disponibilidad de liquidez interna y externa, las expectativas sobre la tasa de intervención, la existencia de límites en las tasas de interés y los niveles de riesgo, entre los más importantes. Por ejemplo, en ese último frente, son evidentes los mayores riesgos que representan en la actual situación de crisis los hogares (y las empresas de ciertos sectores), que ahora enfrentan tasas de desempleo del 21.4% y los cuales ya venían con elevados niveles de apalancamiento (cerca del 40% en la relación endeudamiento/ingreso disponible). Por el lado de las empresas, la pérdida de liquidez e ingresos ha sido sustancial (en algunos casos cercana al 100%) y las expectativas de recuperación para ciertos sectores aún son bajas o solo se materializarían a mediano plazo.

Otra crítica común a las tasas de interés de mercado es que estas permanecen pegadas a la tasa de usura. Sin embargo, cabe destacar que la liberalización de la tasa de usura durante la última década en Colombia2 permitió una mayor holgura (definida como la tasa máxima menos la tasa promedio cobrada por el mercado bancario). De esa manera, se ha logrado incluir dentro del sistema financiero formal un mayor “abanico de riesgos”, lo que permite una mayor inclusión financiera de clientes de la base de la pirámide, restándole participación al mercado financiero informal del gota a gota, que llega a cobrar tasas entre 1% y 5% diario. En efecto, en el caso del microcrédito, la holgura ronda actualmente niveles del 18% (cifras al corte de mayo de 2020) frente a niveles del 2% en 2010 (ver Gráfico 3). Algo similar ocurre con la cartera de consumo, en la que la holgura actualmente está cerca del 13% respecto a valores del 4% una década atrás (ver Gráfico 4).

Nótese cómo esa mayor holgura también está acompañada por un alto número de jugadores en el mercado crediticio, lo cual implica mayor competencia. Eso se ve traducido en una elevada dispersión de las tasas de interés que ofrecen las entidades, tal como lo muestran los Gráficos 3 y 4 (puntos grises). Se suele afirmar, erróneamente, que se trata de un mercado en el que no existe competencia, pese a ser un sector altamente regulado con marcos fundamentados en: (i) elevadas exigencias de divulgación de información; y (ii) espacios nulos para esconder operaciones o eludir impuestos.

Costos del sistema financiero

Precisamente, en el frente de regulación financiera, cabe mencionar que las mayores exigencias de capital y liquidez derivadas del acoplamiento de los bancos al protocolo de Basilea III, aunque tiene evidentes beneficios, también implican mayores costos para el sistema financiero en materia de implementación y cumplimiento. Esos costos podrían dividirse entre: (i) costos de oportunidad, referentes a los ingresos que se dejan de recibir por la aplicación de la regulación; y (ii) costos operativos, asociados a la adopción de complejos desarrollos operativos y tecnológicos tendientes al cumplimiento de la normatividad. De hecho, estimaciones previas de ANIF sugerían que la “inflación regulatoria” le costó directamente al sector bancario sacrificar 3 puntos de rentabilidad patrimonial3.

Lo anterior es una muestra de cómo en el análisis de los costos que enfrenta el sector financiero deben considerarse no solo aquellos asociados al fondeo, que dependen de la política monetaria, sino además toda una serie de costos que incluyen los administrativos-operativos, los relacionados con la gestión de riesgos (como los requerimientos de provisiones, que representan cerca del 135% de la cartera vencida, las cuales ayudan a mantener la solidez del sistema financiero y le garantizan a las entidades poder absorber pérdidas significativas sin tener que utilizar el capital disponible de la relación de solvencia) y otros costos derivados del exigente marco regulatorio del país.

Conclusión

En este documento mostramos que la transmisión de la política monetaria a las tasas de interés del mercado suele tomar un período prolongado y su velocidad es más alta en la cartera de las firmas que en la de los hogares, lo que obedece principalmente a la estructura financiera de los portafolios. También analizamos cómo las condiciones macro-financieras y la organización industrial del sector se refleja en prácticas bastante más competitivas de lo que generalmente se cree, lo que se traduce en beneficios para el consumidor, tal como lo muestran las menores tasas de interés y su mayor dispersión, así como la mayor diversidad de productos.

Uno de los principales activos con los que cuenta Colombia es su sistema financiero sólido y funcional, lo que le ha permitido ser parte de la solución de la crisis que enfrentamos actualmente y proveer liquidez tanto al Gobierno, como a firmas y hogares (con el respaldo de las garantías del FNG). Todo esto en medio de los mayores costos que implica avanzar en el acoplamiento a Basilea III y las inversiones requeridas para adaptarse a los nuevos requerimientos en materia de tecnología digital, que se han acelerado bajo las exigencias de la coyuntura actual.